中金点睛

A股市场未来面临从估值驱动到盈利驱动的切换

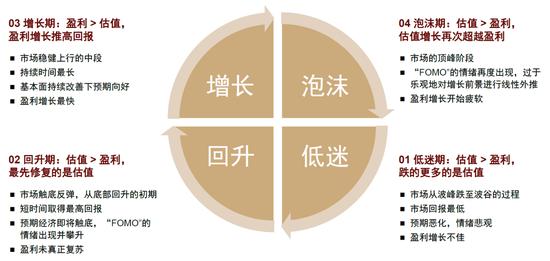

股票价格(P)为每股收益(EPS)和市盈率(P/E)的乘积,即P=EPS*P/E,盈利和估值是股价最为基本的两个驱动因素。在市场周期不同阶段,二者对于股价的影响存在差异:1)低迷阶段,估值的影响可能大于盈利,股价调整更多受估值因素影响。在此阶段投资者信心不足,股权风险溢价上升,估值处于历史低位。2)回升阶段,历史经验显示市场触底回升阶段往往伴随估值先行修复。盈利环境恢复进程可能尚不明朗,投资者在积极因素提振下信心回稳,估值上升,此阶段市场上涨可能仍主要由估值驱动。3)增长阶段,市场在回稳后,后市表现可能更多需要依赖盈利驱动。估值逐步接近合理区间,基本面不断改善带来投资机遇。4)泡沫阶段,估值影响可能再次超越盈利,资产价格或隐含过于乐观预期,带来风险逐步累积。当前A股市场可能处于第二阶段到第三阶段的过渡期,我们在不久前发布的A股市场2025年度展望《已过重山》[1]中认为,明年估值驱动能否顺利实现向盈利驱动切换对中期市场表现及节奏至关重要。

盈利驱动阶段,景气投资、赛道布局的重要性边际提升

景气投资重在“顺势而为”,需要把握宏观环境和产业趋势,选择处于景气度好转或上升阶段,具有增长潜力的企业,获取发展中带来的超额回报。“景气度”是衡量行业周期表现的关键指标,可通过业绩增速、利润率、产值、市场份额变化等维度量化。赛道投资聚焦于“长期价值”,筛选具备长期增长潜力的产业。尤其是当前阶段规模较小、渗透率较低,但未来增长空间广阔,可能具有创新能力、竞争优势和市场前景的领域。二者之间存在内在联系,且理论上基于景气度择时配置优质赛道,获取相对收益概率更高。结合历史数据来看,在回升期及乐观期阶段,景气产业数量增加,结构性机会增多,更为适合赛道布局。

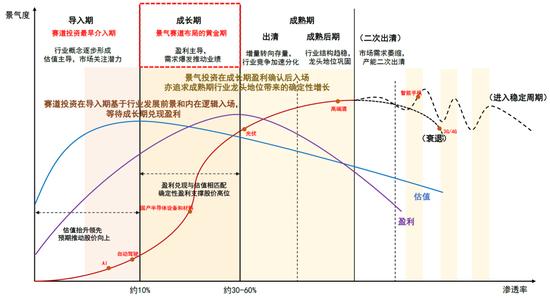

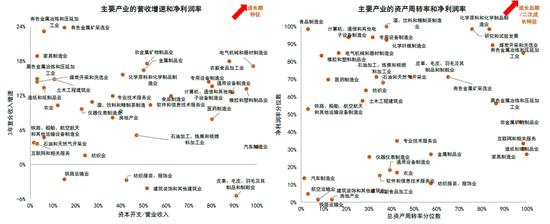

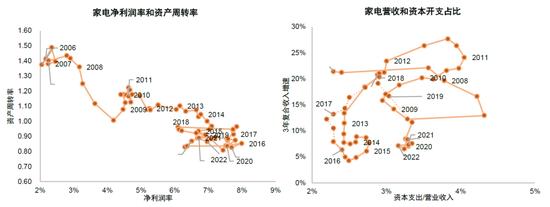

初步构建景气赛道布局的分析及跟踪框架。景气投资需要找寻业绩稳定增长或超预期的领域,可基于中观行业分析判断景气度,考量中期(1-3年)的增长环境,较为有效的增长表征指标包括净利润增速、应收增速、ROE等,投资景气领域较好阶段可能包括三种形态特征:持续高增、加速向上及困境反转。赛道投资需要识别具有长期成长潜力的行业,关注其成长轨迹。渗透率等可能是帮助判断产业生命周期处于何种阶段的重要指标,且需要考虑不同商业模式、竞争格局、市场壁垒等对企业长期增长空间的影响。本篇报告中,我们初步筛选了以收入复合增速(3年)、资本开支/营业收入、总资产周转率和净利润率等指标构建跟踪框架,以期在投资端得以应用。3年收入复合增速和资本开支/营业收入作为判断行业是否处于成长阶段,尤其资本开支增长快速且占收入比重较高时期;净利润率和资产周转率在成长期的不同阶段变化可能较大,成长初期企业的收入增长可能快于利润兑现导致净利润率不高,资产积累较慢也可能意味着较低的资产周转率。另外在产业分析中,可能还要考虑产业生命周期动态变化的影响,如行业格局变化、海外市场拓展以及产品创新升级等影响。

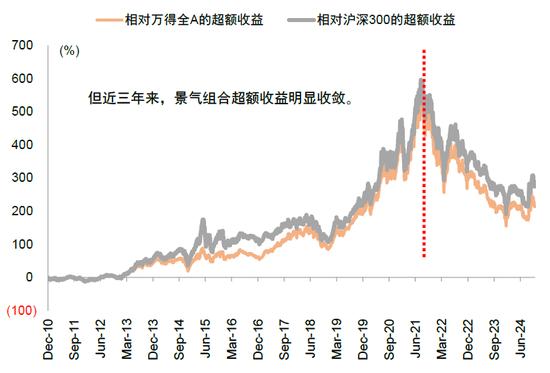

基于分析框架下的中期A股景气赛道布局思路。历史数据显示以高增长业绩为核心构建的高景气组合通常能够跑赢指数,2011年至今高景气组合回报率约302%,超过万得全A和沪深300的18.4%和87.1%,但近三年来景气组合的超额收益有所收窄,一定程度上对应经济承压环境下景气领域较为稀缺。2025年我们认为我国部分成长产业基本面经历多年调整,产能有望在政策引导及产业自身趋势下走向出清,景气回升产业明年有望逐渐增多,且在估值驱动向基本面驱动切换的过程中,适应景气赛道布局的有利环境正在逐渐回归。重申关注明年四个领域:1)供给侧出清且景气低位回升的机会,建议关注锂电池、高端制造及部分实现困境反转的传统制造领域。2)政策支持新质生产力发展。产业自主仍是重要发展趋势,此外化解地方债务压力也利好部分与政府业务关联度高的行业;新产业趋势驱动下,AI从基础算力到应用推广,也将带来新需求,关注半导体、消费电子、软件等为代表的科技软硬件。3)韧性外需下,部分出海行业仍值得关注,如电网、商用车、家电和工程机械等外部潜在冲击较小、需求有韧性的外需相关领域。4)具备优质现金流和较高分红水平的景气领域。随着投资者风险偏好提升,以避险为核心的高股息策略将有所分化,传统自然垄断行业的股息率性价比有所下降,相较之下具备优质现金流的消费龙头,同时具备较高的分红水平,广义景气的新视角关注食品饮料等泛消费领域。

图表:市场周期的四个阶段

资料来源:Oppenheimer, Peter C(2020),中金公司研究部

图表:估值及盈利对指数表现贡献

资料来源:Wind,Gogoal,Bloomberg,中金公司研究部

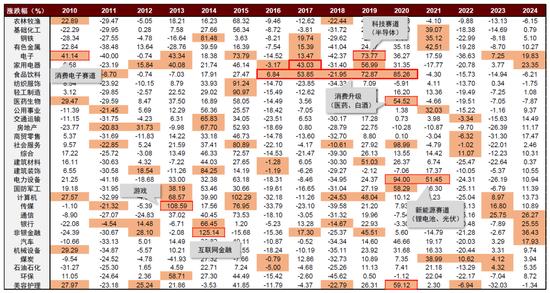

图表:历年回报前20%的行业及景气赛道支撑情况

资料来源:Wind,中金公司研究部

图表:从盈利和估值视角挖掘景气赛道

资料来源:中金公司研究部

图表:产业生命周期变化特征的刻画

资料来源:Wind,中金公司研究部

图表:产业生命周期也在动态变化,产业创新升级或打开海外市场也能带动行业从成熟期进入二次成长

资料来源:Wind,中金公司研究部

图表:景气投资在长期看相对有效

注:数据截至2024年12月2日

资料来源:Wind,中金公司研究部

图表:但2021年以来其有效性似乎有所下降

注:数据截至2024年12月2日

资料来源:Wind,中金公司研究部

[1]https://www.research.cicc.com/zh_CN/report?id=354656&entrance_source=ReportList