“现在美妆企业比其他一些行业好很多,至少产品有人买。”

文|杨立赟 康兰欣

编辑|余乐

12月10日,备受关注的毛戈平化妆品股份有限公司(1318.HK)在港交所上市。发行价29.80港元,集资21亿港元。

这家成立了24年的“老牌”美妆公司之所以受关注,是因为在发行环节,其融资认购金额高达1738.14亿港元,香港公开发售超额认购919.18倍,超过此前华润饮料1324亿港元的认购总额,成为2024年至今的港股“冻资王”。

上市首日,毛戈平亦受到市场追捧。开盘价47.65港元,高于发行价59.90%。截至发稿时,其股价已达53.05港元,涨幅超78%。

毛戈平是中国著名化妆师毛戈平在2000年创办的同名品牌,在20多年发展中,形成了彩妆、护肤、化妆艺术培训三大业务。其产品走中高端路线。2023年,公司实现营业收入28.86亿元,同比增长58%;归母净利润6.62亿元,同比增长88%。其84%的毛利率和25%的净利率在行业中名列前茅。

自2016年起,毛戈平先后三次冲击A股IPO(首次公开募股)均未果,直至此次转战港股,最终圆梦。在一众企业上市艰难,或上市即破发的情况下,毛戈平在资本市场的热度算是独树一帜,也给其他企业以一定信心。

不过,目前国内整体消费回暖速度低于预期,一定程度上影响了高端美妆品牌的市场需求。国内美妆行业市场竞争日益激烈,线上线下的价格战从未停止。上市是第一步,未来的业绩报告、股价、市值管理,才是资本市场对毛戈平真正的考题。

八年苦战资本市场,为何这次华丽变身?

“现在美妆企业比其他一些行业好很多,至少产品有人买。”一名专门从事港股IPO的律师表示,在港股,过去IPO超额认购的情况不少,只是近两年相对较少。“主要还是因为毛戈平本身业绩不错,现在又处于国货美妆的时代。”他说。

毛戈平此次港股IPO吸引了六名基石投资者,包括CPE投资、正心谷资本、ACCF Capital、常春藤基金、Brilliant Partners Fund LP和大湾区共同家园投资基金,总投资1亿美元。

根据东吴证券研报,得益于高端品牌的定位,毛戈平得以维持84%的毛利率和25%的净利率,盈利能力高于同业可比品牌的平均水平。在较高利润率的支撑下,2023年毛戈平的净资产收益率(ROE)达到49.41%,远高于行业可比公司12%至15%之间的水平。

毛戈平的历年营收和净利润增长显著,2021年至2023年,年营收从15.77 亿元增长至28.86亿元,复合年增长率为35.3%;净利润从3.31亿元增长至6.64 亿元,复合年增长率为41.6%。2024上半年,毛戈平的营收为19.72 亿元、净利润4.93亿元。

根据弗若斯特沙利文的报告,按2022年的零售额统计,在中国市场的十大高端美妆集团中,毛戈平是唯一一家中国企业,市场份额为1.2%。按2023年零售额统计,在中国国货彩妆品牌中,毛戈平这个单一品牌的市占率为6%,排名第二。

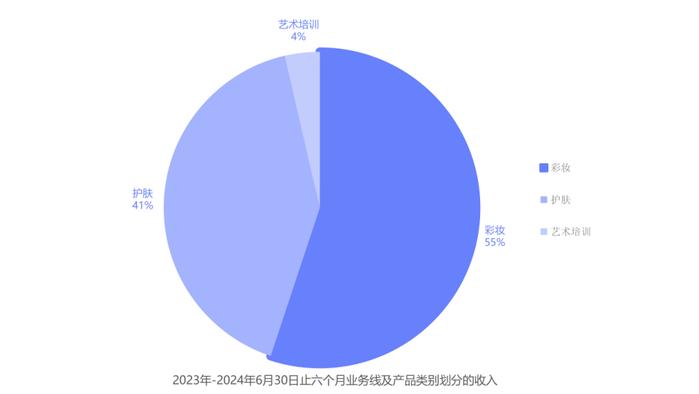

在毛戈平的三大主营业务中,彩妆是核心业务,过去三年对整个业绩的贡献稳定在55%左右;护肤业务对整体的贡献占比从2021年的35%提升至2024年上半年的41%,增长原因主要是不断丰富护肤产品线,在年轻消费者中的渗透率提升;化妆艺术培训业务目前在整个公司的占比很小,只有4%左右。

在彩妆和护肤业务中,截至 2024 年上半年,该公司一共有387个单品。彩妆产品零售价在200元至500元之间,护肤品的零售价在400元至800元之间,其中有代表性的大单品包括奢华鱼子面膜等等。根据中研普华产业研究院的报告,2023 年中国消费者的化妆品月均支出主要集中在201元至500元(34.4%)及501元至1000元(38.9%)两大区间。由此来看,毛戈平的产品定价覆盖了消费最集中的群体。

目前,毛戈平的线上和线下销售渠道几乎旗鼓相当。具体来看,过去三年,该公司重点拓展线上渠道,在天猫平台开设官方网店,通过社交媒体和直播带货等新兴渠道吸引年轻消费者。线上收入增速显著高于线下,收入占比从40%提升至47%;相对应的,线下占比减少,但仍然保持29%的年均复合增长率,在全国共有372个自营专柜。

不过,毛戈平的销售费用率高于同业,2023年达到48.9%。在高端品牌的定位下,其营销投入相对较多。根据招股书披露,此次上市募集资金,最主要的用途是扩展线上线下的销售网络,以及品牌和产品的营销。

2021年至2023年毛戈平年营收和净利润变化。制图:康兰欣

毛戈平公司的主营业务分布。制图:康兰欣

毛戈平上了,还有企业在等待

在上市之前,毛戈平在2010年和2015年先后两次融资。

2010年11月,毛戈平获得5850 万元的天使轮融资,投资方为九鼎投资、普华资本和新开发创投。此轮融资为毛戈平公司的发展注入了早期资金,助力其在美妆市场的初步拓展。2015年10月,毛戈平获得西藏昆吾九鼎7330万元投资。

此后,毛戈平开启A股“长征”。2016年12月,它首次向上交所提交招股书,拟申请沪市主板 IPO,但当年底申请终止,上市计划搁浅。

第二次冲刺A股在2021年10月,毛戈平首发上会并获得发审委会议通过,但此后未有实质性进展。

第三次,2023年3月,由于实行注册制上市制度,毛戈平重新向上交所递交了申请文件。然而同年9月,因其发行上市申请文件中记载的财务资料已过有效期,上交所中止对其发行上市审核。2024年 1月初,毛戈平主动撤回A股上市申请。

三次冲击A股失败之后,毛戈平转向港股,在2024年4月首次向港交所递交招股书。但也不是“一次过”。六个月后招股书失效。10月9日,毛戈平再次更新上市申请,终于在11月20日通过聆讯。

毛戈平苦等八年,在港交所一朝扬眉吐气,但这只是成为上市公司的第一步。未来必须按时交出的业绩报告,才是它对投资者的答卷。

还有一些美妆企业迟迟没有等到自己在资本市场的高光时刻,并且在等待的过程中产生了更多消耗。比如上海的相宜本草从2012年首次递交招股书到2024年,上市之路亦波折不断。它曾主动终止 IPO,后又重启,但至今仍未成功。2024年6月底,该公司的首席执行官兼总裁俞巍离职。

珀莱雅(603605.SH)、丸美股份(603983.SH)、贝泰妮(300957.SZ)、逸仙电商(NYSE:YSG)等本土美妆企业上市之后,近年来发展态势各异。丸美股份、贝泰妮的股价自2021年以来震荡中下跌,目前市值分别为117亿元、206亿元;逸仙电商一度面临退市风险,股价企稳之后近两年在5美元上下波动,目前市值仅有4.9亿美元,与最高时的逾160亿美元相去甚远;而珀莱雅凭借护肤大单品和社交电商营销的成功,股价逆势稳步上升,目前市值达359亿元。

在市场竞争层面,根据弗若斯特沙利文的报告,中国高端美妆行业相对集中,2023年前五大品牌的零售额占据了32.1%的市场份额,并以国际美妆品牌为主。市场饱和度增加,获客成本攀升,利润空间受挤压。研发创新方面,本土企业研发投入不足,难以满足消费者对产品品质和功效日益提高的需求,在与国际品牌竞争中处于劣势。

另一方面,在整个零售市场环境中,当前消费需求放缓,企业增长动力不足。据国家统计局数据,2024年1月至9月化妆品消费零售总额同比下滑1%,自6月起已连续四个月同比下跌,行业内多家企业增利困难,部分出现单季亏损。同时,原材料及营销成本上升,企业面临平衡成本和利润的难题。国际大牌亦面临同样的压力,雅诗兰黛、SK-II、资生堂等知名高端品牌在中国业绩下滑。2024年上半年至少20个美妆品牌宣布闭店清仓或关停。

杨立赟

■演好一个成年人

康兰欣